以降で示すデータは2018年以降は推定値になります.

ナイジェリア

ナイジェリアはGDPがアフリカ第1位の国で,サービス産業が近年では大きく伸びています.GDPでは比率が低いものの政府収入の7割方が原油の輸出に依存しており,ナイジェリアの経済は原油に依存しています(後述). 参考 ナイジェリア連邦共和国 | 外務省参考 ナイジェリア | JETRO

人口動態

まずは人口動態を確認します.国連の人口動態推計(2017年)をもとにグラフを作成しました. 出典 United Nations Population Division生産可能人口(14歳以上65歳未満)も現在は53%ぐらいと十分多いうえに,2050年ごろには60%に達する見込みです.日本とは違って未来は明るそうですね.

GDP

次にGDPです.IMFの World Economic Outlook(2019 Apr)のデータを用いてグラフ化しました.2018年移行のデータは予測値です. 出典 IMF World Economic Outlookこれまで,GDPは長い目でみると着実に伸びてきていることがわかります.GDPが大きく下がったのは2回あり,1998年のアジア通貨危機,2014年から2015年の原油安のときです.一方で,2008年のリーマンショックではそれほど影響は受けていません.

実質GDP成長率では,2%強とフロンティアとしては控えめな成長を見込んでいます.

産業

産業をGDP業種こうせいからみてみましょう.また,鉱業・公共はGDPの内訳では10%程度ですが,原油がナイジェリアの重要な外貨獲得手段となっています.これが大きく落ち込むと,回り回って消費が落ち込み,他の産業に悪影響を与えます.簡単に説明すると,「原油価格が下がる→政府収入が減って,公共投資減→消費・企業の投資の縮小→他産業の売上減」という流れです.詳細は通商白書2017年度版を参照してください.

したがって,現状ナイジェリアの経済を左右する材料は原油価格で,原油価格がそれなりの価格で安定すると未来は明るいでしょう.2014年から2015年の原油安では大きくGDPが落ち込み,その結果消費が大きく落ち込み2018年現在もそれほど回復していません.原油依存からの脱却がナイジェリア政府の課題になっています.

GDPの構成をみると,年によって,大きく家計消費の割合が変動はしていますが,概ね50%から80%は内需によるものだとわかります.したがって,家計消費が大きくなる,単純には人が増えることがそのまま経済成長につながるのでは,と考えています.

インフレ率

インフレ率についてみてみましょう.通貨

次に通貨です.新興国やフロンティア市場は通貨安が問題になります.投資は米ドル建てなので,米ドルに対して通貨安が進みすぎると損失を被ることもありえます.なお,2008年から2017年までの幾何平均では,年率11.4%の通貨安になります.

株式指数とETF

ナイジェリアの株式指数として「MSCI All Nigeria Select 25/50 Index」があります.25/50 Indexというのは,1つの銘柄の構成比率の上限が25%に制限し,構成比率が5%の銘柄の構成比率の合計の上限を50%に制限した指数です.「MSCI All Nigeria Select 25/50 Index」との連動を目指しているETFにはNGEがあります.日本のネット証券3社(SBI証券,楽天証券,マネックス証券)ではNGEは取り扱っていませんが,サクソバンク証券ではNGEをETFとして投資できます. 参考 NGE | Yahoo Finance

参考 NGE | MSCI Nigeria ETF – GLOBAL X 以降では,MSCI All Nigeria Select 25/50 Indexのファクトシートからデータを引用します.

パフォーマンス

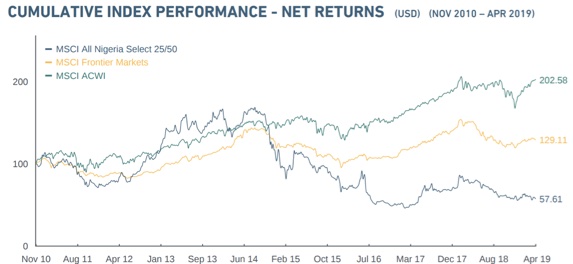

あくまで参考ですが,過去のパフォーマンスを見てみましょう.

構成比率

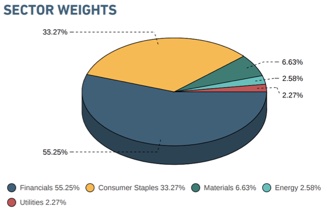

セクター比率はこんな感じです.

また,GDPの業種構成とも大きく異なっていることはポイントだと思います.構成が一致していないので,MSCI All Nigeria Select 25/50 Indexの利益成長とGDPの成長率は異なると言うことですね.

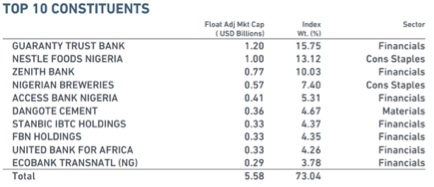

指数に占める上位10銘柄はこんな感じです.

指標

2018年4月分からMSCI All Nigeria Select 25/50 Indexのファクトシートを毎月確認し,指標を記録しています.それをもとに,5月からの指標の変化をグラフ化しました.なお,ROEとEPS成長率は他の指標から計算しています.転記ミスがあってらやさしく教えてね(´ー`)とはいえ,予想PERで4.8,PBRで0.87です.見通しは悪化しているとはいえ,ポテンシャルを考えると,あまりに売られすぎだと思います.

とはいえ,予想PERで4.8,PBRで0.87です.見通しは悪化しているとはいえ,ポテンシャルを考えると,あまりに売られすぎだと思います.

配当利回り(DPS)をみると,NGEの配当利回りはこれよりずっと低いので注意が必要ではありますが,6.45%まで上昇しています.

おわりに

今回は,投資対象としてナイジェリアをいろいろなデータをもとに検証してみました.直近の経済状況はそれほど良くはありませんが,人口の伸びが凄まじいこと,GDPは内需が中心,株価指数も十分割安で指標上の見通しが良いです.一方で,市場が効率的だと思うと,指標が割安なのに放置されているということは,いうほどナイジェリアに明るい未来はないということかもしれません.政治が安定しているとは言えないし,テロは頻繁に発生するし,株式市場の健全ではないリスクはありそうです.そもそも市場が健全でないと投資そのものがなりたたないですからね.

とはいえ,私はインドの次にくるであろう国としてナイジェリアがくるんじゃないかなと考えています.20年30年くらいの長いスパンを見て,ちょこちょこNGEを投資するのは夢があっていいんじゃないかなと思っています.

コメント