先日はVIX短期先物指数のコンタンゴとバックワーデーションの期間がどうなっているのかを調べました.今回は,VIX中期先物指数のコンタンゴとバックワーデーションの期間を調べてみました.

結論からいうと,VIX中期先物指数は,VIX短期先物と比べてコンタンゴの大きさはマイルドで相場が落ち着いているときはほぼ100%コンタンゴになります.しかし,リーマンショックのような金融不安が発生した場合には,VIX中期先物指数は,VIX短期先物指数より,バックワーデーションになりやすく,かつ,そうなる期間も長期間にわたって続きます.

方法

前回に引き続き今回も,CBOEのWebサイトから入手できるVIX先物の過去データを用いました.期間は2006/1/3から2018/2/14です.

VIX先物の期間構造の求め方は,以下のサイトの方法を一部改変して求めました.

コンタンゴ/バックワーデーションの期間

コンタンゴがどれくらいの頻度であるのに加えて,どれくらいの幅があるのかをみてみます.具体的には,以下の式で求めたContango [%]で見ていきます.

\[

Contango[\%] = \frac{C7の価額-C4の価額}{C4の価額}\times 100

\]

なお,$C4$と$C7$はそれぞれ第4限月と第7限月のVIX指数先物を表します.この式ではコンタンゴになっているときは正になり,バックワーデーションになっているときは負になります.

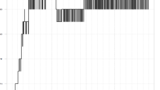

2006年1月から2018年2月14日までの,コンタンゴの大きさを累積密度関数(CDF)にしてみると,次のグラフのようになりました.

その期間の約80%で,VIX中期先物指数はコンタンゴになっていることがわかります.これは,VIX短期先物指数と同じですね.ただ,コンタンゴの大きさに注目すると,VIX中期先物指数はマイナスの幅が小さく(つまり,バックワーデーションの幅が小さい),コンタンゴの幅は0%から10%ちょっとの間で同じくらいの頻度であります.

次に,コンタンゴを年毎に見てみましょう.2018年は2月までのデータしかないことに注意してください.

VIX中期先物指数は,相場が好調(S&P500が好調)であれば100%コンタンゴになっていることがわかります.例えば,2006年,2012年から2014年,2017年では100%コンタンゴになっています.

一方で,金融不安がともなう状況ではしばらくバックワーデーションになりやすいこともわかります.例えば,リーマンショックが起きた2008年では,約75%の期間がバックワーデーションになっていますし,その翌年も同程度の期間バックワーデーションになっています.この点がVIX短期先物指数と違うところで,相場の見通しに長期的な不安があるような状況では,VIX中期先物指数はバックワーデーションに長期的になりやすいです.

VIX指数とコンタンゴ/バックワーデーションの関係

最後に,VIX指数の値で条件付けをした際の,コンタンゴの大きさを見てみます.そのグラフが以下です.

VIX中期先物指数は,VIX指数が小さいほどコンタンゴになりやすく,さらにその大きさも大きくなりやすいことがわかります.特に,VIX指数が20以下である場合は,ほぼ100%がコンタンゴになっています.つまり,VIX指数が20以下のような,相場が落ち着いた状況であれば,VIX中期先物指数は継続的に下がりやすいといえます.

一方で,VIX指数が25を超えると,VIX中期先物指数はほぼバックワーデーションになっています.VIX中期先物指数は,VIX指数が高止まりしやすい金融不安や金融危機には上昇しやすいといえますね.

おわりに

今回は,VIX中期先物指数のコンタンゴになっている期間の比率とその大きさについて調べました.

VIX中期先物指数がVIX短期先物指数と違う点は,

- コンタンゴ/バックワーデーションの大きさのバラツキが小さい

- 相場の状況が良ければほぼ100%コンタンゴになり,逆に金融危機に類するような状況になると75%程度の期間がバックワーデーションになる

という感じでしょうか.

VIX中期先物指数に連動するETNであるVXZは,金融危機が起こった際には,しばらく持ってみるのはおもしろいかもしれません.一方で,VIX中期先物指数のインバースに連動するETNであるZIVは,金融危機が起こった場合には数年くらいは停滞するため持たないほうが良いでしょう.

VIXショックをきっかけに,VIX短期先物指数のインバースであるSVXYは-1倍から-0.5倍に変更になっています.その結果,ボラティリティ的にはSVXYとZIVは同程度になっています.ZIVは長期停滞する局面があることをかんがえると,ZIVよりSVXYの方が魅力的にみえます.

コメント