レバレッジドETF(LETF)は非常に魅力的なETFです.LETFは元の指数の日次リターンの$n$倍になるように設計されたETFです.信用取引を使わずにレバレッジをかけれるので,強制ロスカットや追証などに悩まされずに,自身のリスク許容度に応じてリターンを高めたポートフォリオを作ることができます.

とはいえ,LETFが永続するなら良いですが,途中でなくなってしまうリスクがどれぐらいありそうなのかを予め想定しておくのは大事です.VIXショックの際には,XIVや2049が二束三文といえる価格で強制償還されました.LETFも同様に,株価が0になるようなことが発生するかどうか,というのがリスクのひとつとして考えられるでしょう.

ということで今回は,S&P500の日次の最大下落率を調べて,S&P500に連動するLETFを持つことに対する安心材料があったらなぁっていうような趣旨の記事です(´ー`)

結論としては,現行のS&P500のLETFでは価格が0になるような状況はまぁなさそうだろうと考えています.

S&P500の長期パフォーマンス

まずはお馴染み,S&P500の長期パフォーマンス(配当込み)を再確認しましょう.データは1950年からのデータです.縦軸は対数です.

S&P500は10年から20年間くらいの横ばいの期間もままありながら,長期では右肩上がりに増えていることが確認できます.

-50%程度のドローダウンは,1950年からだと3回程度ありますね.最大ドローダウンでみると,2000年のITバブル崩壊と2008年のリーマンショックはほぼ同程度だったということがわかります.絶望感は全然違ったと思いますが.

最大日次下落率

元の指数の最大ドローダウンが大きくても,数日かけて下落する場合はLETFの存続に関しては関係ありません.

LETFは日次リターンに対してレバレッジがかかっているので,1日の間に大きく下げるということが問題になります.レバレッジが2倍であれば-50%,3倍であれば約-33%,4倍であれば-25%を超える暴落が発生すると価格が0になります.これはLETFが一日の中で連動すべき指数に,きちんと連動するように運用されるなら,取引時間内に以上の下落が発生するとアウトになりえます.

ということで,日次の最大下落率をS&P500指数を利用して確認します.

調査条件

調査条件は以下の通りです.

対象期間は1950年1月4日から2018年2月16日までです.

前日終値に対してどれだけ下がったかが問題となるので,最大日次下落率は以下のように定義します.

\[

(最大日次下落率) = \frac{(当日安値)-(前日終値)}{(前日終値)}

\]

最大日次下落率が負であれば前日の終値より低くなっている場合があることを意味し,0以上であれば1度も前日終値を下回らなかったことを表します.さらに,最大日次下落率が0より大きければ,その日は窓を空けて株価が上昇したことを意味します.

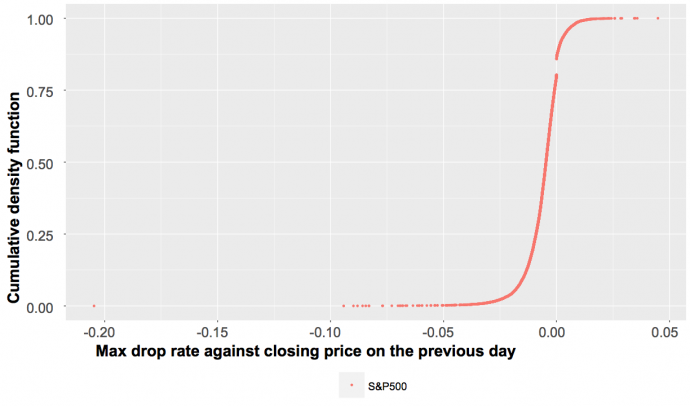

結果: 最大日次下落率の分布

最大日次下落率の分布を確率密度関数と累積密度関数の2つで見てみます.

前日終値に対する最大下落率(最大日次下落率)は,ほとんどの場合-3%,-4%程度に収まることがわかります.テールリスクとして,-20%を超えるのは1度だけで,それ以外で-10%を超えることはありません.

思いの外,前日終値と安値が一致する場合が多く,分布としてはちょっと歪な形になっています(´ー`)

最大日次下落率の統計量を表にまとめると,こんな感じになります.

| 平均 | 中央値 | 標準偏差 | 最小値 | 最大値 |

|---|---|---|---|---|

| -0.005740799 | -0.0046596 | 0.008020582 | -0.204704661 | 0.044894818 |

平均をみると,日々の安値として-0.6%くらいは下がるのが普通だということがわかりますね.

最大値としても,最大日次下落率は-0.20%程度なので,過去のデータからはレバレッジ3倍までのLETFなら0にはならなさそうです.レバレッジ4倍だと不安は残るものの,まぁ大丈夫でしょう.しらんけど(´ー`)

結果: 最大日次下落率の上位10

最大日次下落率が最も大きな順に10日分について眺めてみましょう.

| Date | Max drop rate |

|---|---|

| 1987/10/19 | -0.2047047 |

| 2008/10/15 | -0.0942075 |

| 2008/12/1 | -0.0898755 |

| 2008/9/29 | -0.0880678 |

| 2010/5/6 | -0.0858414 |

| 1987/10/26 | -0.0844412 |

| 2008/10/6 | -0.0830218 |

| 2008/10/22 | -0.0829695 |

| 2008/10/10 | -0.0770617 |

| 2008/10/9 | -0.0769082 |

ブラックマンデー,リーマン・ショック,およびITバブルのときの下落が上位を占めています.

下落率が-20%と飛び抜けているのがブラックマンデー(1987/10/19)です.その一週間後に-8%の下落が起きています.

目を見張るのが,リーマン・ショックのときの下落ですね.2008年10月は1週間に1回は-7.5%から-9.4%程度の暴落が起きている状況です.こんなん絶望を感じてしまいますね(´ー`)

米国のサーキットブレーカー

最後に米国のサーキットブレーカー制度について確認してみましょう.ロイターの記事から引用すると,米国のサーキットブレーカーは次のようになっています.

1987年の暴落を受け、米証券取引委員会(SEC)は全銘柄が対象の「サーキット・ブレーカー」制度を導入し、ダウ平均が10%、20%、または30%下落した場合、強制的に一時取引を停止させるようにした。この制度が全市場で発動されたのは、1997年の1度だけだ。

サーキット・ブレーカー制度は2012年に改訂され、取引停止の発動基準を緩和した。また、ダウ平均に代わり、S&P総合500種.SPXをベンチマーク指標とした。

現在のルールでは、S&P総合500種が、米東部時間の午後3時25分までに7%下落した場合、取引は15分間停止する。取引再開後も下落が続き、まだ3時25分前であれば、下落率が13%に達した時点で再び取引が停止される。もし3時25分以降に下落が続いていた場合は、取引は継続される。だが下落率が20%に達した場合、時間帯に関わらずその日の 取引は終了となる。

出典 焦点:ブラックマンデーから30年、株価暴落の再来あるか | REUTERS

つまり,S&P500が-20%下落するようなら取引が停止されるので,サーキットブレーカーが正しく動作するなら,最大日次下落率は最大で-20%になるということです.

過去にうまくサーキットブレーカーが動かなかった例があるようなので,サーキットブレーカーを信じられないなら別ですが,私は結構楽観的にみています.ポジショントークかもしれませんが,流石に一度失敗したことにはちゃんと対策されているでしょう(´ー`)

おわりに

今回は,S&P500の1950年からの過去データから前日終値に対する日次の最大下落率(最大日次下落率)を調べ,レバレッジドETF(LETF)が1日で0になるリスクについて考えました.

結論としては,過去のデータからでも最大は-20%程度の下落であるし,サーキットブレーカーで-20%で止まるはずなので,レバレッジ3倍までなら0になるようなことはまず起きないのではないかと考えます.

仮に33%を超える下落があれば,個別株でバーゲンセールが発生しているはずなので,買い漁っちゃいますね.キャッシュがあれば…

コメント

[…] 指数について分析をしてみる。S&P500 については hass 氏による暴落が起きたらS&P500のレバレッジドETFは消滅しちゃわないの? […]