長期投資だと年率リターンの幅が狭くなるので,投資のタイミングはあんまり関係ないとか聞いたことありませんか.あんまり文字通り解釈すると勘違いしてしまうかもしれません.

そこで今回は,長期投資をすると年間リターンの分散が小さくなるというのはそのとおりなのだけれども,年間リターンのちょっとした差でも金額で見るとそこそこインパクトがあることをみていきたいと思います.

コンテンツ

長期投資なら年率リターンのぶれが小さくなって良い?

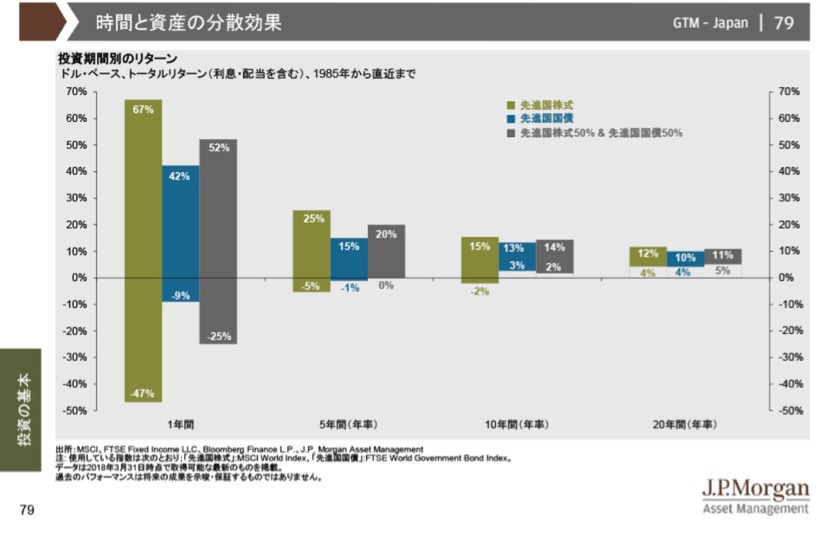

長期投資だと年率リターンがぶれが小さくなっていくというのは,例えばこういうグラフで示されている話です.

出典: J.P.Morgan Asset Management: Guide to the Markets

このグラフは先進国株式と先進国債券について,時間の分散効果を表したグラフになっています.両資産とも,保有年数が長くなることで,年間リターンのぶれが小さくなっていることがわかります.

このグラフから,長期で持てば数%しかパフォーマンスに差がでないのでいつでもバイ・アンド・ホールドだと考える人がいるかもしれません.しかし,長期投資ほど年間リターンの数%の差が絶対的な額に影響します.投資のタイミングを見極めるのは難しいと思いますが,どれくらいのリターンを失っているのかを知っておくのは重要でしょう.

S&P500のデータで確認してみよう

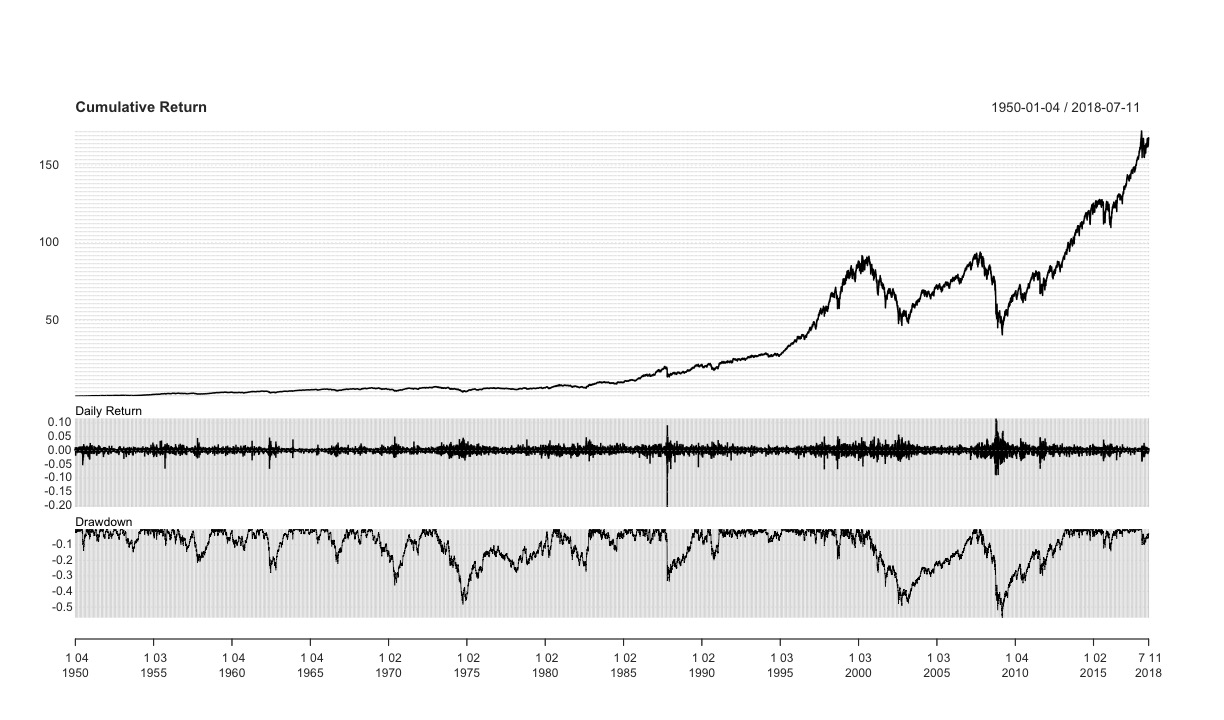

S&P500で保有年数に対するリターンの幅を,投資タイミング毎に確認していきましょう.その前にまずは,1950年からのS&P500の推移を確認します.

1950年に投資していたら現在は150倍くらいになっていますね.いくら人間100年といわれる時代だとしても,人生の最終局面でお金持ちになってもしようがありません.40代,50代でそれなりの資産ができていたほうが私は良いなぁと思います.

方法

ということで,投資タイミングによるリターンの幅を3つの指標で確認します.

- 安値-高値: 買付け年の安値で買って,売却年の高値で売却した場合

- 高値-安値: 買付け年の高値で買って,売約年の安値で売却した場合

- 平均-平均: 買付け年の平均価格で買って,売却年の平均価格で売却した場合

1950年から2018年7月までの,約68年のデータを使って,保有年数を1年から40年まで増やして見てみます.例えば,保有年数が1年であれば,67通りの結果が得られ,40年間保有した場合だと27通りの結果が得られます.

年率リターン

まずは年率リターンで見てみましょう.点は平均値,各色の上下はそれぞれ最大値と最小値を表します.

全体的な傾向としては先程確認した「時間と資産の分散効果」と同じですね.つまり,長期で保有するほどリターンの分散が小さくなっていきますよーということです.安値で買って高値で売れた場合は7.8%,ほどほどの価格で売買した場合は7.2%,高値で買って安値で売ってしまった場合は6.5%の年率リターンに最終的に収束しています.率でみるとわずかの差ですね.

うまく安値で買って高値で売れた場合は短期の方が年率リターンは大きいです.長期保有をすると年率リターンは7.8%程度に収束しています.逆に運悪く,高値で買って安値で売ってしまう場合では,35年くらいまでは,保有し続けることで年率換算のリターンが改善していきます.

また,ほどほどの価格で売買できた場合は,5年くらいで年率リターンは変わらなくなりますね.

ちなみに,高値で買って安値で売った場合も,16年くらい保有していれば,歴史的にはとんとんになっています.とはいえ,16年もマイナスなのは嫌ですけどね(´ー`)

累積リターン

さて,次は累積リターンでみてみます.

年率リターンではほとんど差はありませんでしたが,累積リターンでみると大きな差があります.40年保有した場合で,安値で買って高値で売れた場合と程々の価格で売買できた場合では年率リターンは0.6%しか差はありませんでしたが,累積では300%強の差があります.20年でも100%程度の差がありますね.これは,ほどほどの価格で売買した場合と高値で買って安値で売った場合も,同じくらいの差がありますね.

この差をどうみますか?私はけっこう大きいかなぁと思います(´ー`)

タイミングを読むことは難しいけど少しは気にしたい

タイミングを読んで投資することは難しいと言われています.敗者のゲーム〈原著第6版〉では,

S&P500指数のデータを使って過去75年間という長期間分析した結果を見ると,この間の株式リターンの大部分は,上昇率のベスト60ヶ月間(900ヶ月という長期間のわずか7%だが)に達成されているという.

出展: 敗者のゲーム〈原著第6版〉

とあり,タイミングは読めないからずっと相場に参加していることが重要と言っています.ここ数年では,2016年の米大統領戦でトランプ大統領の当選直後がまさにこれだと思います.当選直後からするするとS&P500の価格は上がっていきました.まさかあれほどまで上がるとは思いませんでしたよね.

このようにタイミングを狙った投資は難しいと思います.とはいえ,タイミングによる差はけっこう大きいので,どうにかしたいところではあります.

安値で買って高値で売れなくても,ほどほどの価格で売買できれば良いし,高値で買って安値で売るようなことにならなければ良いと思います.

ということで,それが実現できると信じて,私はバリュエーションを気にした投資をしています.つまり,ほどほどのバリュエーションかあるいは安いと思われるときに投資をして,バリュエーションが高いときには手を出さないようにしています.これでうまくいくとは限らないですが,自分に納得できます(´ー`)

あと安値で売るというのは,結構避けられるような気がします.要は急落,暴落したときにビックリして売らなければいいですからね.ただし,S&P500のように長期的に利益を生み出すであろうものである必要はありますが(´ー`)

おわりに

ということで,今回はS&P500の長期データを使って,投資タイミングによる年率リターンと累積リターンについてみてみました.

年率リターンでわずかな差でも,累積リターンではけっこう大きな差になります.このことは認識したうえで,みなさんが信じるやり方で長期投資したらいいんじゃないかなと思います.ドルコスト平均法でつみたて投資をしてもいいし,バリュエーションを見ながら投資をしてもいいし.ただし,そこで何を狙っているか,何を諦めているかは考えていた方がいいと思います.

とはいえ,ほどほどのリターンで良いのなら,細かいことを考えずに長期に相場に参加し続けることが大事だと思います.複利の力は偉大ですからね(´ー`)

![看護を教授すること 原著第6版 大学教員のためのガイド [ 佐々木 幾美 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/7465/9784263237465_1_2.jpg?_ex=128x128)

コメント