前回は,2007年から2008年のサブプライム・ローン問題からのリーマン・ショックによる暴落時の最大ドローダウンが小さかった米国株について調べました.

過去記事 サブプライムショックとリーマンショック時に強かった銘柄たちとは?

やっぱり,ドローダウンが大きかった銘柄も気になっちゃいますよね?不動産や金融株で潰れなかった株をリーマン・ショック後に買っていたら,今頃どれくらいのリターンになるのか気になっちゃいますよね?

ということで,今回はサブプライムショックとリーマン・ショックによる暴落時に,最大ドローダウンが大きかった米国株を確認するとともに,それを2009年初めに買っていたら2017年末にはどれくらいのリターンになっていたのかを確認したいと思います.

コンテンツ

- 1 調査方法

- 2 S&P500の値動きを確認

- 3 結果

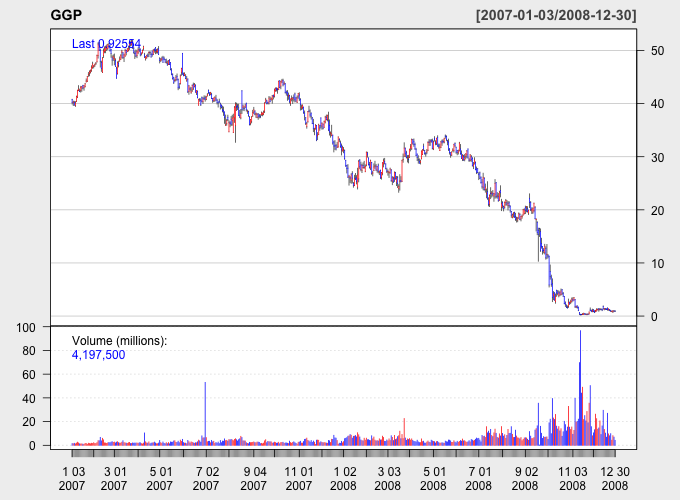

- 3.1 1位: General Growth Properties Inc. (GGP)

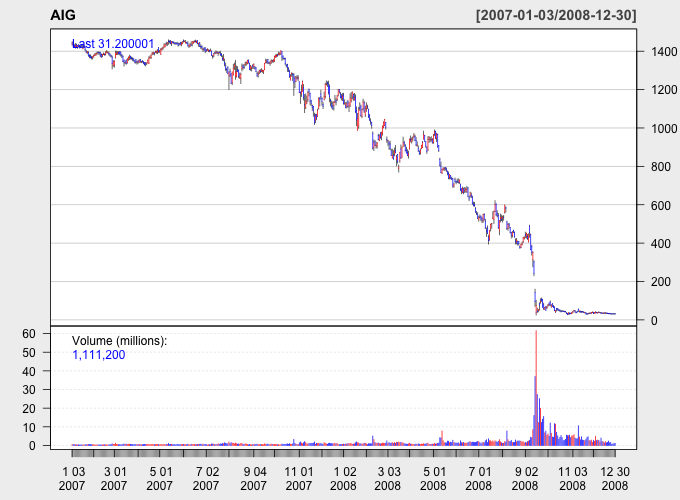

- 3.2 2位: American International Group, Inc. (AIG)

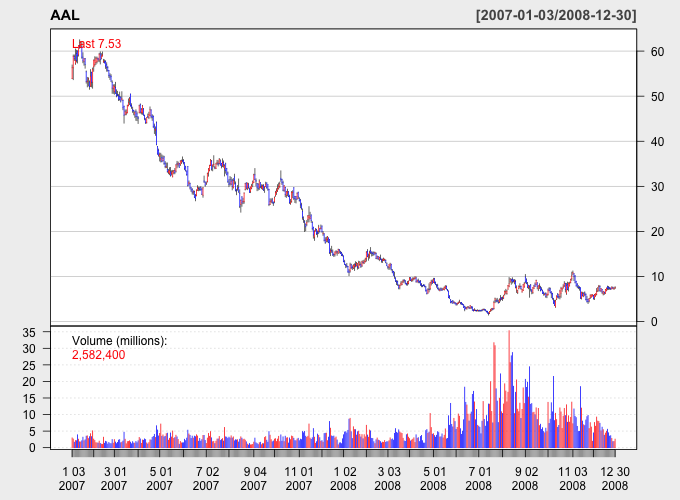

- 3.3 3位: American Airlines Group (AAL)

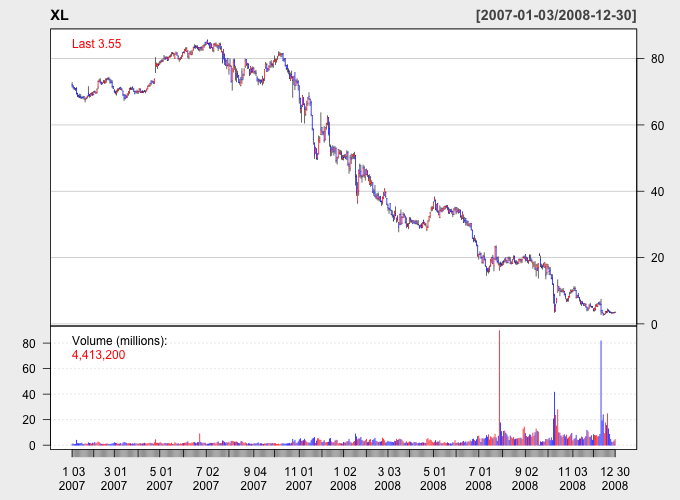

- 3.4 4位: XL Capital (XL)

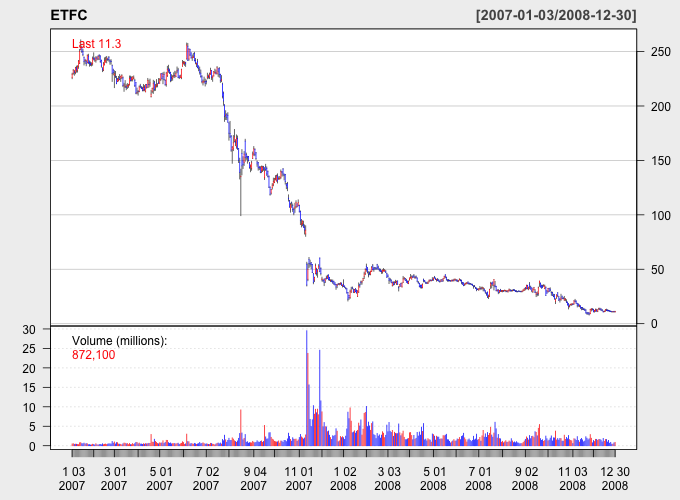

- 3.5 5位: E*Trade (ETFC)

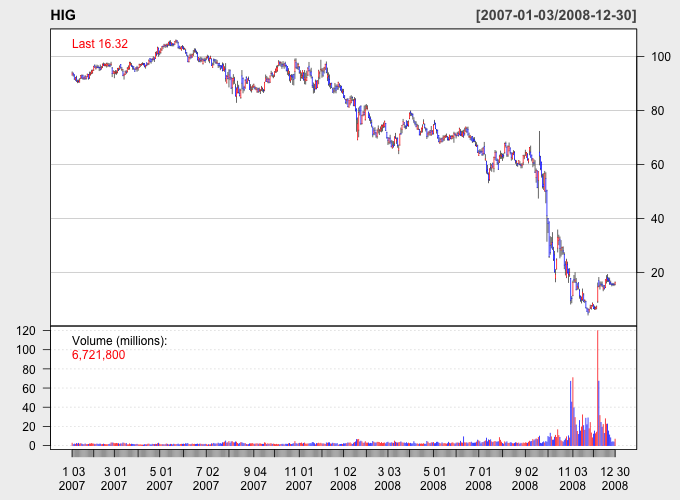

- 3.6 6位: Hartford Financial Svc.Gp. (HIG)

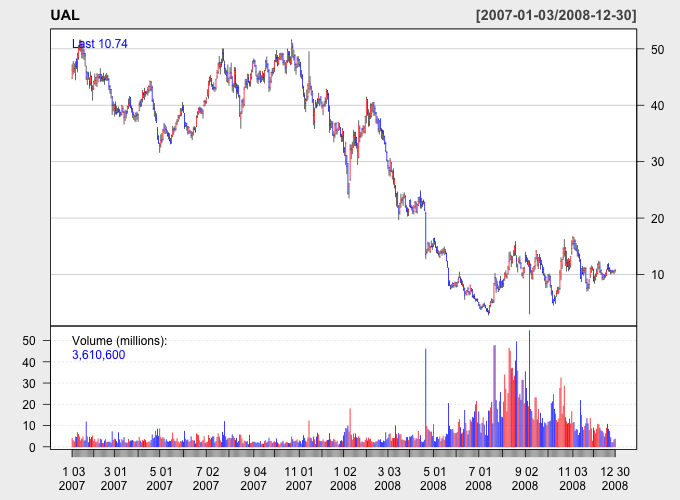

- 3.7 7位: United Continental Holdings (UAL)

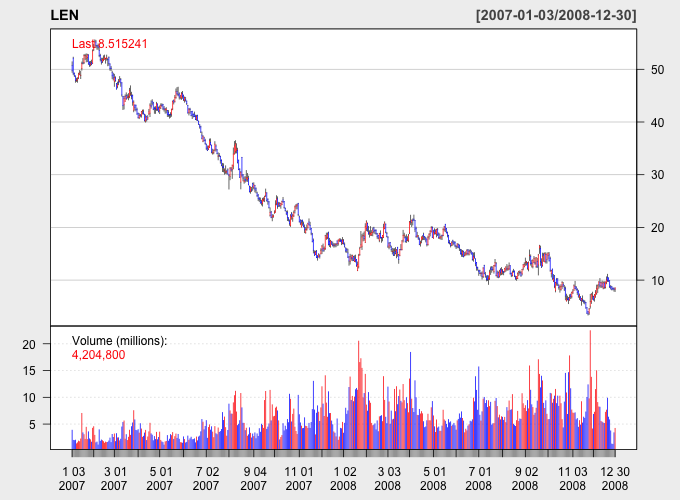

- 3.8 8位: Lennar Corp. (LEN)

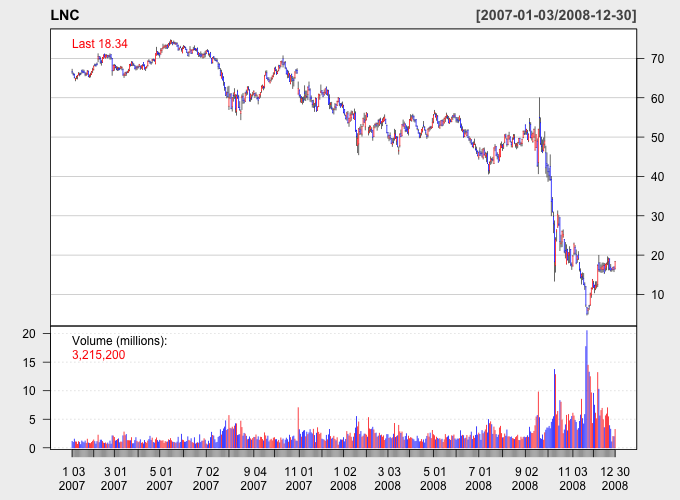

- 3.9 9位: Lincoln National (LNC)

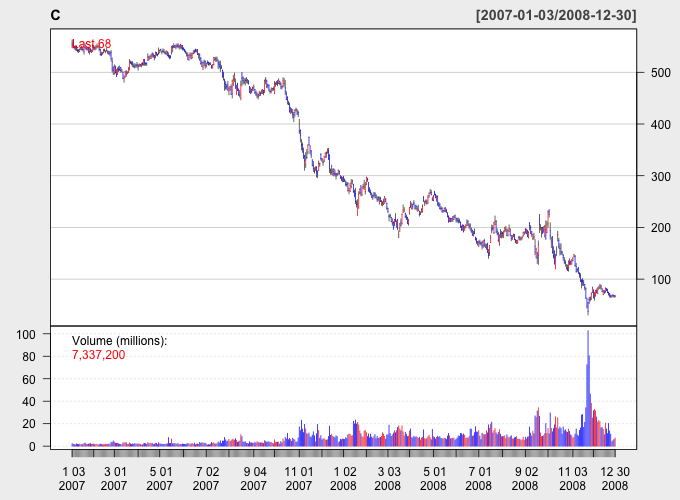

- 3.10 10位: Citigroup Inc. (C)

- 4 もし2009年の始めに買っていたら?

- 5 おわりに

調査方法

前回同様に以下の条件で調査しました.

- 2007/1/1から2008/12/31までの株価を利用

- 2018/1/7現在のS&P500に含まれる銘柄を対象とし,調査期間に存在しなかった銘柄は除外.同様に調査期間にS&P500に含まれていたけど現在は除外されている銘柄も対象外.

- S&P500 の構成銘柄のリストを利用

- 外部サイト List of companies in the S&P 500 together with associated financials

なお,この調査による銘柄の順位付けに際し,サブプライムショックやリーマンショックが引き金になったドローダウンとは限らないことに注意してください.

S&P500の値動きを確認

今回も一応S&P500の値動きを確認します.

サブプライムショックはサブプライム・ローン問題を発端に発生しており,直接的には不動産や金融セクターに対する信用問題でした.

S&P500の値動きを見てみると,サブプライム・ショックはS&P500に対してそれほど大きな影響を与えていません.2007年でみると上がった分が前戻しになる程度ですね.

一方で,2008年に入るとだらだらと下げ始め,リーマン・ショックを契機に滝のごとく下落しています.2008年末でもわずかしか値を戻していない,というような相場環境でした.

結果

結果をまとめると以下の表になります.表が見切れている場合は横にスクロールをすると見れます.

| Symbol | Name | Sector | Max.Drawdown | Cumulative.Return |

|---|---|---|---|---|

| GGP | General Growth Properties Inc. | Real Estate | 99.44% | -97.51% |

| AIG | American International Group, Inc. | Financials | 98.09% | -97.77% |

| AAL | American Airlines Group | Industrials | 97.16% | -86.63% |

| XL | XL Capital | Financials | 96.59% | -94.59% |

| ETFC | E*Trade | Financials | 96.56% | -95.07% |

| HIG | Hartford Financial Svc.Gp. | Financials | 95.14% | -80.96% |

| UAL | United Continental Holdings | Industrials | 93.50% | -75.23% |

| LEN | Lennar Corp. | Consumer Discretionary | 93.18% | -81.96% |

| LNC | Lincoln National | Financials | 92.85% | -70.68% |

| C | Citigroup Inc. | Financials | 92.61% | -86.42% |

サブプライム・ローン問題とリーマン・ショックは不動産・金融セクターが当事者であったこともあり,最大ドローダウンが大きかった銘柄としては,不動産セクターや金融セクターの銘柄が上位になっています.どれも90%以上のドローダウンです.

また,航空会社(AAL,UAL)がランクインしているのが目に止まります.これは,もともと利益率が小さい事業なうえに,2004年から2008年ごろは原油高騰により収益を圧迫していたところにリーマン・ショックが発生したのが要因のようです.実際,リーマン・ショック後から,法人・個人ともにビジネスクラスなどからエコノミークラスへ変更が相次いだことから収益が圧迫されていました.

それでは,それぞれの株価推移をみてみましょう.

1位: General Growth Properties Inc. (GGP)

1位はジェネラル・グロース・プロパティ(GGP)です.最大ドローダウンは脅威の99.4%です.

GGPは米国のREITをやっている企業です.ショッピングモールなど商業施設を所有・運営しています.

GGPの株価推移をみるとえげつないですね.50ドルの高値からずるずると20ドル付近まで下落していたところに,リーマンショックで1ドルを大きく割るまで下落していますね.2007年から2008年のどのタイミングで買っていても90%以上のドローダウンが味わえますね.

2位: American International Group, Inc. (AIG)

2位はAIGです.最大ドローダウンは98.09%です.

AIG は世界に展開する保険会社で保険業界でトップ級の企業です.2008年には経営危機に陥っており,米国政府による公的支援がされて,救済されています(2012年に完済).カール・アイカーン率いるアイカーン・キャピタルが大株主になっています.

株価の推移をみると,2007年初めが高値で,そこからじわっと値を下げてきています.リーマン・ショック発生時には,400ドルあたりから30ドル付近まで一気に下げていますね.

3位: American Airlines Group (AAL)

アメリカン航空(AAL)が3位です.最大ドローダウンは97.16%ですね.

AALは世界最大の航空会社です.バフェット率いるバークシャー・ハサウェイが大株主ですね.航空アライアンスではワンワールドに加盟しています.

株価の推移をみると,2007年初めから大きく下げています.リーマン・ショックが大きく売られていたせいか,リーマン・ショック発生時にはほとんど影響がないように見えます.ただし,その期間は10ドルから5ドルの範囲のレンジで推移しており,50%のドローダウンがあったとには注意が必要です.

4位: XL Capital (XL)

XLグループ(XL)が4位です.最大ドローダウンは96.59%です.

XLは法人向け損害保険と再保険に注力して,世界展開している保険会社です.米国では再保険市場で6位のようです.

XLもリーマンショックが発生するまでには株価が25%くらいまでになっています.リーマン・ショック時には,20ドルから4ドルへ80%の下落です.2008年7月から9月頃までは,15ドルから20ドルのレンジで株価が推移していました.ここを底だと思って買っていたとしたら,その後に80%の下落を味わうことになります.逆張りは難しいですね.

5位: E*Trade (ETFC)

第5位はイートレード(ETFC)です.最大ドローダウンは96.56%です.

ETFCは米国のネット証券です.日本では,SBI証券になる前のネット証券会社として,イートレード証券がありました.ベテランの方はご存知なのではないでしょうか.

ETFCの株価推移を見てみると,上記の銘柄とちがって,サブプライム・ショックで大きく売られていますね.一方でリーマン・ショック時には,大きな下落がなくだらだらと値を下げています.

6位: Hartford Financial Svc.Gp. (HIG)

ハートフォード・ファイナンス・サービス(HIG)が6位ですね.最大ドローダウンは95.14%です.

HIGは米国内中心に損害保険や集団給付保険などを販売する,大手の保険・金融サービスです.ミューチュアルファンドの運用もやっていることのようですね.

HIGの株価推移を見ていると,リーマン・ショックまでは緩やかに,100ドルから60ドルまで下落しています.リーマンショック発生時には,60ドルから10ドルを割るところまで大きく下落しています.

7位: United Continental Holdings (UAL)

7位はユナイテッド・コンチネンタル・ホールディングス (UAL) です.最大ドローダウンは93.50%です.

UAL はユナイテッド航空とコンチネンタル航空の持株会社ですね.バークシャー・ハサウェイが筆頭株主です.航空アライアンスはスターアライアンスに加盟しています.

株価の推移をみてみると,同じ航空会社のAALとは違う値動きと違います.AALは2007年初から下落していますが,UALはサブプライム・ショックを契機に大きく下落していますね.

8位: Lennar Corp. (LEN)

8位はレナー(LEN)です.最大ドローダウンは93.18%です.

LEN は米国大手の住宅メーカーです.住宅ローンなどの金融事業も行っているようですね.

LENの株価推移は,年初からわかりやすい下落ですね.リーマンショックでも,そこだけ大きく下落したわけではないようですね.

9位: Lincoln National (LNC)

9位はリンカーン・ナショナル(LNC)です.最大ドローダウンは92.85%です.

LNC は保険大手で,年金保険や退職給付保険などを行っています.米国内のみで事業展開しています.

LNCの株価推移をみると,リーマンショック前までは,70ドルから50ドル付近までの緩やかに下落しています.リーマン・ショックが発生すると,50ドルから10ドルを大きく割るまで短期間で下落していますね.

10位: Citigroup Inc. (C)

第10位はシティグループ(C)ですね.最大ドローダウンは92.61%です.

C は米国銀行の大手で,Citiブランドで世界各国でカードビジネスや投資銀行業務などを行っています.

株価推移をみてみると,2007年初を高値に一定のペースで下落していますね.リーマン・ブラザーズの倒産(2008/9/15)がら2ヶ月後の11月頃に出来高をともなって大きく下落しています.

もし2009年の始めに買っていたら?

リーマン・ショック後,もし「この企業は潰れずに再起できるぞ!」と確信がもてたとして,2009年の初めに買った場合に2017年末にはリターンはどうなっていたでしょうか.

その結果を表にすると次のようになります.

| Symbol | 年間リターン | 累積リターン | 最大ドローダウン |

|---|---|---|---|

| GGP | 44.17% | 2575.17% | 84.21% |

| XL | 30.90% | 1023.62% | 38.34% |

| LEN | 25.02% | 643.30% | 48.34% |

| AAL | 22.98% | 541.14% | 79.41% |

| UAL | 21.32% | 467.82% | 75.18% |

| LNC | 17.72% | 333.12% | 79.80% |

| HIG | 16.14% | 283.60% | 81.47% |

| ETFC | 15.97% | 278.40% | 72.17% |

| AIG | 9.60% | 127.89% | 79.89% |

| C | 0.83% | 7.68% | 86.29% |

GGP や XL は10バガー以上になっていますし,平均年間リターンに換算すると30%超えですね.C を除く全てがダブルバガーになっています.Cは微増ですね.

「この企業はきっと立ち直るぞ」と期待できれば,暴落の渦中にいるセクターの株を買ってみるのも面白いかもしれませんね.

ただ,今回のように過去を振り返ると,サブプライム・ショックとリーマン・ショックの2つの危機があったことがわかりますが,その当時に「これで悪材料は終わり」と判断できるかというと難しいと思います.

加えて,2009年から2017の最大ドローダウンをみると,リーマン・ショック時と並ぶほどのドローダウンを経験することになっています.

そのような状態で,バイ・アンド・ホールドで長期に株を握りしめているのは,強靭な精神を持ち合わせていないと難しいように思いますね.

おわりに

今回はサブプライム・ローン問題からのリーマン・ショックによる下落相場で,最大ドローダウンが大きかった米国株を確認しました.不動産や金融セクターに加え,航空会社も90%以上の大きなドローダウンでした.

さらに,最大ドローダウンが大きかった銘柄を2009年初めに買っていると2017年末にはどれくらいのリターンが得られるかを調べてみました.その結果,2009年から2017年の平均年間リターンが15%を上回るような株がごろごろありました.特に,GGPやXLは10倍以上になっているので,結果的にバーゲンセールだったのだと思います.

とはいえ,その業界に精通していなければ,ほんとうにバーゲンセールであったのかただのクズ株だったのか判断がつきません.個別株で暴落時の逆張りをするなら,自信を持って逆張りできるように,平常時からしっかりリサーチしておく必要があると思います.

コメント